Los bonos son uno de los instrumentos financieros más populares para invertir. Estos pueden ser emitidos tanto por el gobierno como por empresas privadas, y cada uno tiene sus propias características. En este artículo exploraremos las diferencias entre los bonos corporativos y los bonos del gobierno, así como los beneficios y los riesgos de invertir en cada uno.

Los bonos son instrumentos de deuda que las entidades emiten con el fin de recaudar capital.

Cuando un inversor compra un bono, básicamente está prestando dinero al emisor del bono a cambio de pagos periódicos de intereses y la devolución del principal al vencimiento del bono.

Bonos de gobierno: Definición y características

Los bonos de gobierno son instrumentos de deuda emitidos por gobiernos nacionales, provinciales o municipales.

Estos bonos son una forma para que los gobiernos recauden fondos para financiar diversas actividades, como la construcción de infraestructuras, el pago de la deuda existente o el financiamiento de otros proyectos gubernamentales.

En términos de características, los bonos de gobierno suelen ser percibidos como inversiones de menor riesgo en comparación con los bonos corporativos.

Esto se debe a que es menos probable que un gobierno incumpla sus obligaciones de deuda en comparación con una empresa privada.

Beneficios y riesgos de los bonos de gobierno

Beneficios: Los bonos de gobierno son considerados una inversión segura debido a la baja probabilidad de incumplimiento.

Además, proporcionan una fuente de ingresos predecible a través de los pagos de intereses.

Riesgos: A pesar de su seguridad relativa, los bonos de gobierno no están exentos de riesgos.

Uno de los principales riesgos es la inflación: si la tasa de inflación supera la tasa de interés del bono, el poder adquisitivo de los pagos del bono puede disminuir con el tiempo.

Además, aunque es raro, los gobiernos pueden incumplir sus obligaciones de deuda en situaciones de extrema dificultad financiera.

Bonos corporativos: Definición y características

Los bonos corporativos son instrumentos de deuda emitidos por empresas privadas.

Al igual que con los bonos gubernamentales, cuando un inversor compra un bono corporativo, está prestando dinero a la empresa a cambio de pagos regulares de intereses y la devolución del capital principal al vencimiento del bono.

En términos de características, los bonos corporativos suelen ofrecer tasas de interés más altas que los bonos gubernamentales, debido al mayor nivel de riesgo asociado.

Este riesgo proviene de la posibilidad de que la empresa pueda incumplir sus obligaciones de deuda.

Beneficios y riesgos de los bonos corporativos

Beneficios: Los bonos corporativos suelen ofrecer tasas de interés más altas que los bonos gubernamentales, lo que puede resultar en un mayor rendimiento para el inversor.

Además, existen diferentes tipos de bonos corporativos que pueden adecuarse a diferentes perfiles de riesgo y objetivos de inversión.

Riesgos: Los bonos corporativos generalmente implican un mayor riesgo que los bonos gubernamentales.

Existe el riesgo de que la empresa pueda incumplir sus obligaciones de deuda, lo que podría resultar en la pérdida de la inversión.

Además, los bonos corporativos pueden ser menos líquidos que los bonos gubernamentales, lo que significa que puede ser más difícil para un inversor vender su bono si necesita acceder a su capital.

Qué diferencias hay entre entre bonos corporativos y bonos de gobierno

Nivel de riesgo

Los bonos corporativos generalmente implican un mayor nivel de riesgo que los bonos gubernamentales.

Este riesgo proviene de la posibilidad de que la empresa emisora pueda incumplir sus obligaciones de deuda.

Por otro lado, los bonos gubernamentales son vistos como más seguros, ya que es menos probable que un gobierno incumpla sus obligaciones de deuda.

Tasa de interés

Los bonos corporativos suelen ofrecer tasas de interés más altas en comparación con los bonos gubernamentales para compensar el mayor nivel de riesgo.

Sin embargo, las tasas de interés pueden variar significativamente dependiendo de la calificación crediticia de la empresa emisora.

Liquidez del mercado

En términos de liquidez, los bonos gubernamentales suelen tener un mercado más líquido en comparación con los bonos corporativos.

Esto significa que los inversores pueden vender más fácilmente sus bonos gubernamentales si necesitan acceder a su capital.

Periodos de vencimiento

Ambos, bonos corporativos y gubernamentales, pueden tener una variedad de plazos de vencimiento, desde unos pocos meses hasta 30 años.

Sin embargo, en general, los bonos gubernamentales suelen ofrecer una gama más amplia de plazos de vencimiento en comparación con los bonos corporativos.

Cómo elegir entre un bono corporativo y un bono de gobierno

Al elegir entre un bono corporativo y un bono gubernamental, hay varios factores que los inversores deben tener en cuenta:

- Tolerancia al riesgo: Los inversores que buscan un menor riesgo podrían preferir los bonos gubernamentales, mientras que aquellos dispuestos a asumir un riesgo mayor a cambio de posibles rendimientos más altos podrían optar por los bonos corporativos.

- Necesidades de ingresos: Los bonos corporativos suelen ofrecer tasas de interés más altas, por lo que podrían ser una opción atractiva para los inversores que buscan maximizar los ingresos por intereses.

- Plazos de vencimiento: Los inversores deben considerar cuándo necesitarán acceder a su capital. Algunos bonos tienen plazos de vencimiento más largos que otros.

Cómo ajustar los bonos a diferentes estrategias de inversión

Los bonos corporativos y los bonos de gobierno pueden ajustarse a diferentes estrategias de inversión:

Estrategia de inversión conservadora: Los inversores con una estrategia de inversión más conservadora pueden preferir los bonos gubernamentales debido a su menor nivel de riesgo y la estabilidad de los pagos de intereses.

Estrategia de inversión agresiva: Los inversores con una estrategia de inversión más agresiva pueden preferir los bonos corporativos, ya que estos bonos pueden ofrecer rendimientos más altos a cambio de un mayor riesgo.

Estrategia de inversión balanceada: Una cartera balanceada podría incluir tanto bonos corporativos como gubernamentales, lo que permitiría al inversor beneficiarse tanto de la seguridad relativa de los bonos gubernamentales como de las tasas de interés potencialmente más altas de los bonos corporativos.

Entender las diferencias entre los bonos corporativos y los bonos de gobierno es esencial para cualquier inversor que esté considerando incorporar estos instrumentos en su cartera.

Cada tipo de bono tiene sus propias ventajas, desventajas y nivel de riesgo, lo que significa que pueden servir a diferentes objetivos de inversión.

Finalmente, es importante recordar que los bonos, ya sean corporativos o gubernamentales, son sólo una parte de una cartera de inversión diversificada.

Es conveniente considerar una variedad de activos diferentes para equilibrar el riesgo y el rendimiento, incluyendo acciones, fondos de inversión y, posiblemente, activos alternativos como bienes raíces o criptomonedas.

Al final del día, la decisión de invertir en bonos corporativos o bonos de gobierno dependerá de las metas individuales, la tolerancia al riesgo y las circunstancias financieras de cada inversor.

Como siempre, es recomendable investigar o consultar con un asesor financiero antes de tomar cualquier decisión importante de inversión.

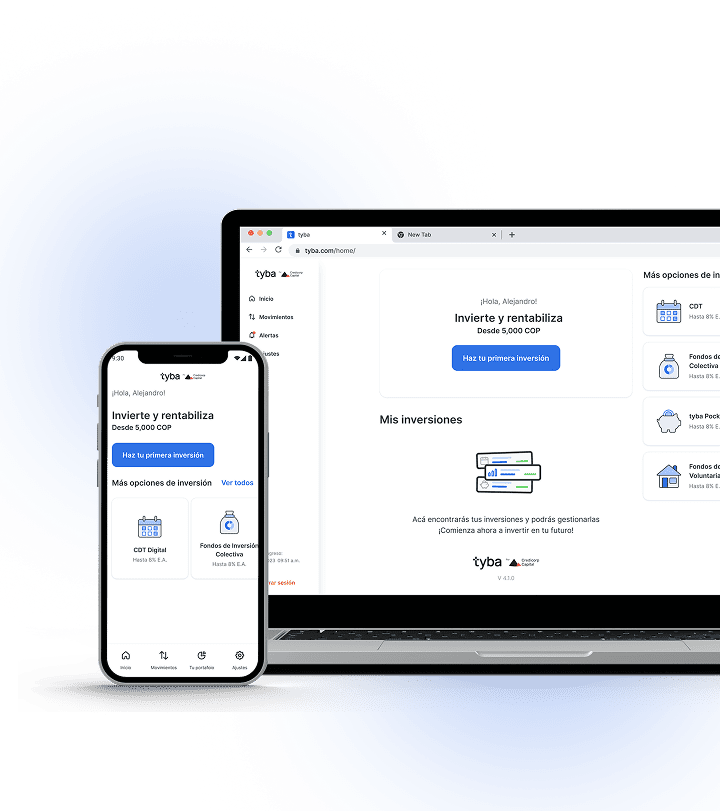

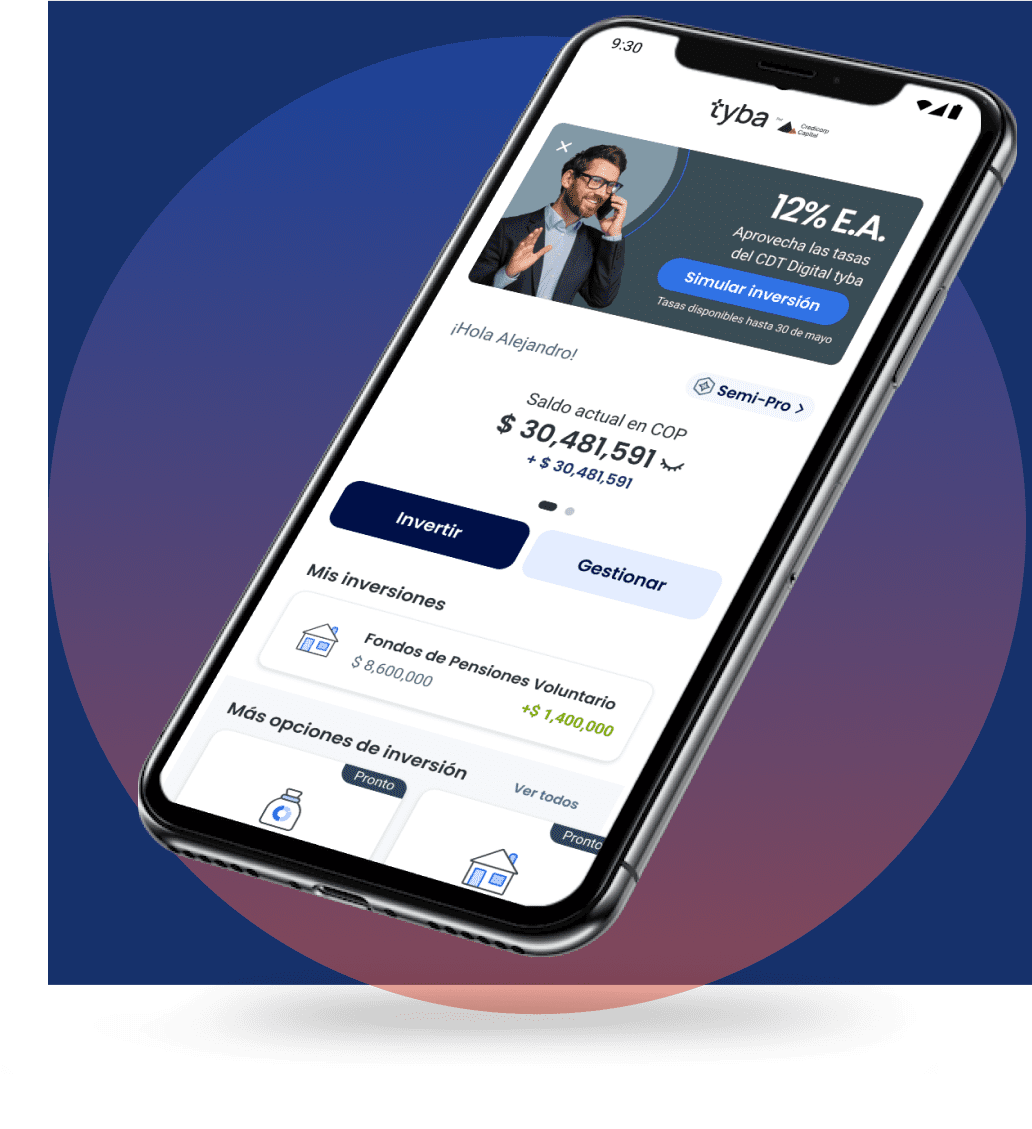

tyba: La plataforma online de inversión

Si estás pensando en inversión, tyba es la plataforma online que hace más fácil las inversiones.

En tyba tienes varios activos para que escojas en qué invertir y tengas el control total.

Además, desde la app puedes revisar tus inversiones cuándo y dónde quieras.

¡No esperes más para invertir! Descarga tyba.