Una de las estrategias clave a la hora de invertir es diversificar, así la exposición de tus inversiones no dependerá solo de un sector, un país, un tipo de mercado en específico o un único producto de inversión. Con esta táctica tus inversiones tendrán exposición a una mezcla de diferentes sectores, regiones, mercados, e incluso, tipos de activos. Ahora bien, en tyba tienes a tu disposición diferentes opciones para robustecer y mantener diversificada tu inversión. Actualmente puedes invertir a través de:

- Fondos de Inversión Colectiva (FIC)

- Certificados de Depósito a Término (CDT digital)

- Fondos de Pensiones Voluntarias (FPV)

- Portafolios de inversión.

Hoy profundizaremos en los portafolios de inversión, que no son otra cosa que portafolios de fondos.

¿Qué son los portafolios de inversión?

Los portafolios de inversión que encuentras en la app de tyba son alternativas que llevan la diversificación a otro nivel. Estos se comportan, casi, como un maletín de trabajo también conocido como “briefcase”, pues contienen de todo un poco. Si hablamos del mundo de las inversiones podemos decir que estas “maletas” contienen fondos que, a su vez, invierten en activos tanto de renta fija, como de renta variable, como de liquidez, así como también tienen exposición a diferentes países o regiones, o temáticas y mucho más. Así que si quieres diversificar tus inversiones, lo podrás hacer eligiendo cualquiera de los portafolios de inversiones disponibles.

Los portafolios que encuentras en la app están compuestos por los diferentes Fondos de Inversión Colectiva que también podrás encontrar en la app de manera individual y que están administrados y gestionados por Credicorp Capital Fiduciaria. En palabras más sencillas, son agrupaciones de uno o más fondos de inversión reunidos para aumentar la diversificación y así poder gestionar y mitigar mejor el riesgo de las inversiones.

¿Qué es un fondo de inversión colectiva?

Recordemos qué es un fondo de inversión colectiva. Es un vehículo de inversión donde se agrupa el dinero de muchos inversionistas con el objetivo de rentabilizarlo de forma colectiva (valga la redundancia). En palabras simples, se podría decir que son como una “bolsa común” que reúne los aportes de muchas personas y estos se invierten en diferentes instrumentos financieros como acciones, bonos, ETFs, entre otros.

En resumidas cuentas, en tyba, los portafolios de inversiones son alternativas que agrupan las “bolsas” mencionadas anteriormente, y por lo tanto, están más diversificadas que los mismos fondos de inversión. Es como si tuvieras un maletín con muchas bolsas de activos dentro.

¿Cómo están construidos los portafolios de inversión en tyba?

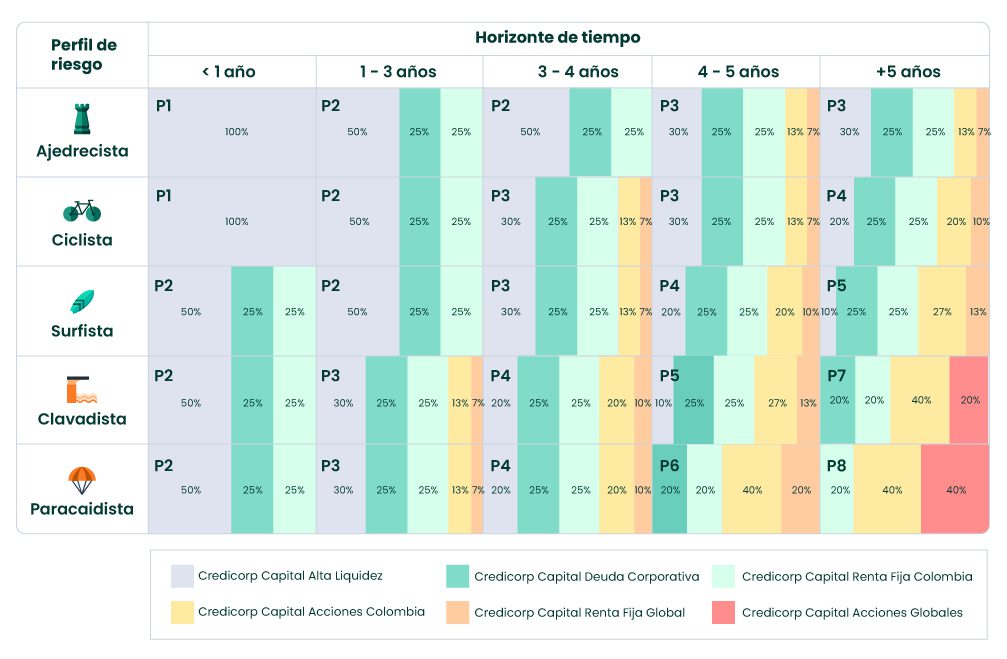

Los portafolios de inversión están construidos en función de dos parámetros: el perfil de riesgo y el horizonte de tiempo de la inversión. De esta forma, en tyba podrás encontrar 8 distintos portafolios diseñados de manera estratégica para que se adapten a las diferentes necesidades de inversión de cada persona o momento de inversión.

Conoce cómo están conformados cada uno de los 8 portafolios:

- Portafolio 1 : Está diseñado para inversionistas con un perfil conservador y con un horizonte de tiempo de la inversión de menos de 1 año.

- Riesgo: Bajo

- Composición: 100% en activos de liquidez.

- Fondos: 100% CC Alta Liquidez

- Portafolio 2: A diferencia del anterior, en este se tiene exposición al mercado de renta fija local y el horizonte de tiempo varía según el perfil de riesgo del inversionistas (ver tabla).

- Riesgo: Bajo

- Composición: 50% activos de liquidez y 50% activos de renta fija

- Fondos: 50% CC Alta Liquidez, 25% CC Deuda Corporativa y 25% CC Renta Fija Colombia

- Portafolio 3: En este comenzamos a ver tres tipos de activos: liquidez, renta fija y en una proporción más pequeña renta variable. Mira la tabla de arriba para ver el horizonte de tiempo y el perfil de riesgo que se sugiere para este portafolio.

- Riesgo: Medio

- Composición: 30% activos de liquidez, 57% activos de renta fija y 13% activos de renta variable

- Fondos: 30% CC Alta Liquidez, 25% CC Deuda Corporativa, 25% CC Renta Fija Colombia, 7% CC Renta Fija Global y 13% CC Acciones Colombia

- Portafolio 4: En este portafolio de fondos la balanza está inclinada hacia la renta fija local con más de la mitad de la inversión y el 40% restante se divide en proporciones iguales entre liquidez y renta variable. Para conocer el horizonte de tiempo y el perfil de riesgo sugerido, mira la tabla.

- Riesgo: Medio

- Composición: 20% activos de liquidez, 60% activos de renta fija y 20% activos de renta variable

- Fondos: 20% CC Alta Liquidez, 25% CC Deuda Corporativa, 25% CC Renta Fija Colombia, 10% CC Renta Fija Global y 20% CC Acciones Colombia

- Portafolio 5: Desde aquí se empieza a reducir el porcentaje de exposición en activos de liquidez y se aumenta un poco más en renta variable, pero el dominante es la renta fija. El horizonte de tiempo y perfil de riesgo sugerido, lo encontrarás en la tabla.

- Riesgo: Medio

- Composición: 10% activos de liquidez, 63% activos de renta fija y 27% activos de renta variable

- Fondos: 10% CC Alta Liquidez, 25% CC Deuda Corporativa, 25% CC Renta Fija Colombia, 13% CC Renta Fija Global y 27% CC Acciones Colombia

- Portafolio 6: Este portafolio de inversión ya no incluye liquidez y más de la mitad de la inversión en renta fija, entre local y global. Además, a diferencia de los portafolios anteriores, tiene una mayor proporción en renta variable. Esta opción se sugiere para personas con una tolerancia al riesgo media-alta, y a largo plazo (4-5 años). En la tabla puedes ver dónde se ubica.

- Riesgo: Medio

- Composición: 60% activos de renta fija y 40% activos de renta variable

- Fondos: 20% CC Deuda Corporativa, 20% CC Renta Fija Colombia, 20% CC Renta Fija Global y 40% CC Acciones Colombia

- Portafolio 7: Aquí se pisa el acelerador en el riesgo. Este portafolios, aunque sigue manteniendo una alta exposición en renta fija, se expone mucho más en activos de renta variable, entre acciones locales y globales, con más proporción en las locales. Mira la tabla para conocer el tiempo de inversión sugerido y el perfil de riesgo.

- Riesgo: Alto

- Composición: 40% activos de renta fija y 60% activos de renta variable

- Fondos: 20% CC Deuda Corporativa, 20% CC Renta Fija Colombia, 40% CC Acciones Colombia y 20% CC Acciones Globales

- Portafolio 8: Por último, tenemos el portafolio más arriesgado de todos ya que casi en su totalidad invierte en renta variable (acciones). Esta opción se sugiere para inversiones de largo plazo y para personas con una alta tolerancia al riesgo, pues como invierte tanto en acciones es muy posible que se enfrente a mucha volatilidad en el corto plazo. Revisa la tabla para ubicarlo.

- Riesgo: Alto

- Composición: 20% activos de renta fija y 80% activos de renta variable

- Fondos: 20% CC Renta Fija Colombia, 40% CC Acciones Colombia y 40% CC Acciones Globales

Portafolios de inversión: ventajas

La facilidad y optimización de la inversión, y la disminución de costos, son las principales ventajas que te ofrecen estos portafolios de fondos. Esto sucede porque con una sola inversión accedes a varios Fondos de Inversión Colectiva que, a su vez, acceden a varios tipos de activos. Esto hace que las comisiones sean menores porque no pagas comisión por cada activo y por cada fondo de manera individual, sino por un “paquete” completo.

Por último, invertir a través de estas opciones es muy sencillo, y en tyba tienes la opción de elegir por tu cuenta el portafolio que prefieras o dejarte recomendar por la app el portafolio que mejor se adecúa a tus necesidades y perfil riesgo.

Con esta información ya sabes qué son los portafolios de inversión en tyba, de qué están compuestos y para qué sirven, así que no pierdas la oportunidad y comienza a diversificar aún más tu inversión a través de uno de estos.