El apalancamiento financiero es un concepto relevante en el ámbito de las finanzas, utilizado tanto por empresas como por individuos para maximizar sus retornos mediante el uso de fondos prestados. Sin embargo, aunque puede aumentar significativamente las ganancias, también puede magnificar las pérdidas, haciendo esencial entender sus mecanismos, riesgos y beneficios.

Qué es el apalancamiento financiero

En términos sencillos, el apalancamiento financiero se refiere a la utilización de deuda (dinero prestado) para financiar una inversión o proyecto.

El objetivo principal es que el rendimiento de la inversión sea superior al costo de los préstamos.

Esto permite a las empresas y a los inversores aumentar su capacidad de inversión más allá de sus propios recursos disponibles.

Funcionamiento del apalancamiento financiero

Para entender cómo funciona el apalancamiento financiero, consideremos un ejemplo sencillo. Imagina que una empresa desea comprar un activo que cuesta $100,000.

Tiene dos opciones: financiar la compra con capital propio o utilizar una combinación de capital propio y deuda.

Si decide utilizar 50% de deuda y 50% de capital propio, y el valor del activo aumenta un 30%, la empresa obtendría un mayor retorno sobre su inversión en comparación con financiar la compra solo con capital propio.

Ventajas del apalancamiento financiero

Aumento del rendimiento

El principal beneficio del apalancamiento financiero es la capacidad de aumentar los rendimientos sobre el capital propio.

Al recurrir a la deuda para financiar sus inversiones, las empresas pueden incrementar su portafolio de activos y obtener mayores ingresos sin la necesidad de aumentar de manera significativa su capital propio.

Beneficios fiscales

Los intereses pagados sobre la deuda son generalmente deducibles de impuestos, lo que puede reducir la carga fiscal de una empresa y mejorar su flujo de caja neto.

Flexibilidad y expansión

El apalancamiento permite a las empresas expandirse y financiar proyectos a gran escala que de otro modo serían inalcanzables.

Esto es particularmente beneficioso en industrias capital-intensivas, como la manufactura o la infraestructura.

Desventajas y riesgos del apalancamiento financiero

Riesgo de insolvencia

Uno de los mayores riesgos asociados con el apalancamiento financiero es la posibilidad de insolvencia.

Si una empresa no puede generar suficientes ingresos para cubrir sus pagos de intereses y capital, puede enfrentar dificultades financieras graves, incluyendo la bancarrota.

Volatilidad aumentada

El uso de deuda puede aumentar la volatilidad de los retornos de una empresa.

En épocas de crisis económicas o de baja en el mercado, las empresas altamente apalancadas pueden sufrir pérdidas significativas debido a sus altos costos de servicio de la deuda.

Limitaciones de flujo de caja

Las empresas con altos niveles de deuda pueden enfrentar restricciones en su flujo de caja, ya que una parte significativa de sus ingresos debe destinarse al pago de intereses y capital.

Esto puede limitar su capacidad para invertir en nuevos proyectos o responder a oportunidades del mercado.

Evaluación y gestión del apalancamiento financiero

Análisis de ratios

Existen varios ratios y métricas que los analistas financieros utilizan para evaluar el nivel de apalancamiento de una empresa, entre ellos:

- Ratio de Deuda a Capital: Proporción de deuda en relación con el capital total.

- Cobertura de Intereses: Capacidad de una empresa para pagar sus intereses con sus ganancias operativas.

- Ratio de Endeudamiento Total: Relación entre la deuda total y el EBITDA de la empresa.

Consideraciones sectoriales

El nivel aceptable de apalancamiento puede variar significativamente entre industrias.

Por ejemplo, las empresas en sectores como servicios públicos y telecomunicaciones, que suelen tener flujos de caja más estables, pueden operar con niveles más altos de deuda en comparación con empresas en sectores más volátiles como la tecnología.

Estrategias de mitigación

Para gestionar los riesgos asociados con el apalancamiento, es esencial que las empresas:

- Mantengan un equilibrio adecuado entre deuda y capital propio.

- Realicen análisis de sensibilidad para evaluar cómo los cambios en las condiciones del mercado pueden afectar su capacidad para cumplir con sus obligaciones de deuda.

- Establezcan políticas de gestión de riesgos claras y efectivas.

Aplicaciones del apalancamiento financiero en diferentes contextos

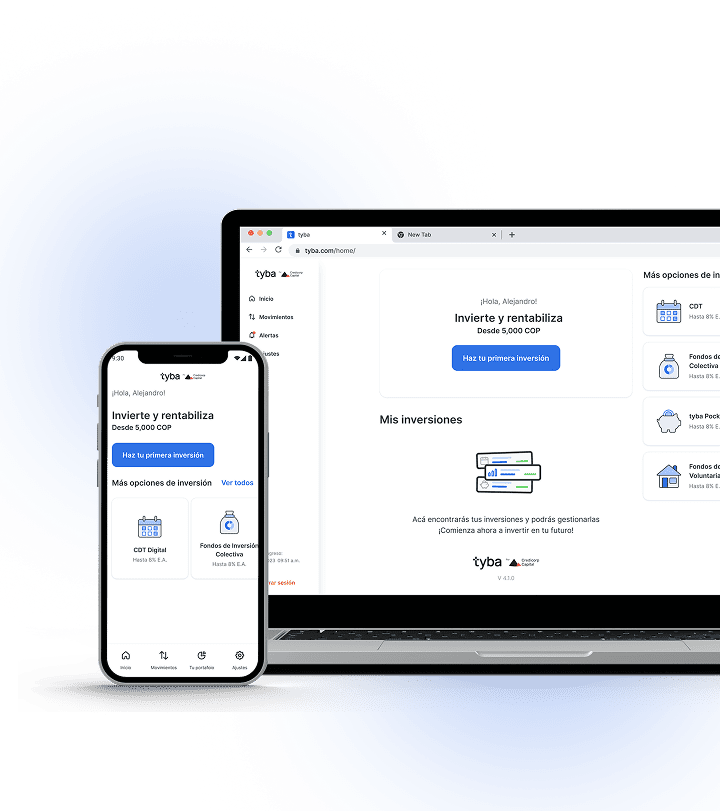

Apalancamiento en la inversión personal

El apalancamiento no es exclusivo de las empresas; los individuos también pueden utilizarlo en sus estrategias de inversión.

Uno de los ejemplos más comunes es el uso de préstamos hipotecarios para adquirir bienes raíces.

Al igual que las empresas, los inversores individuales deben considerar cuidadosamente los riesgos y beneficios antes de utilizar el apalancamiento.

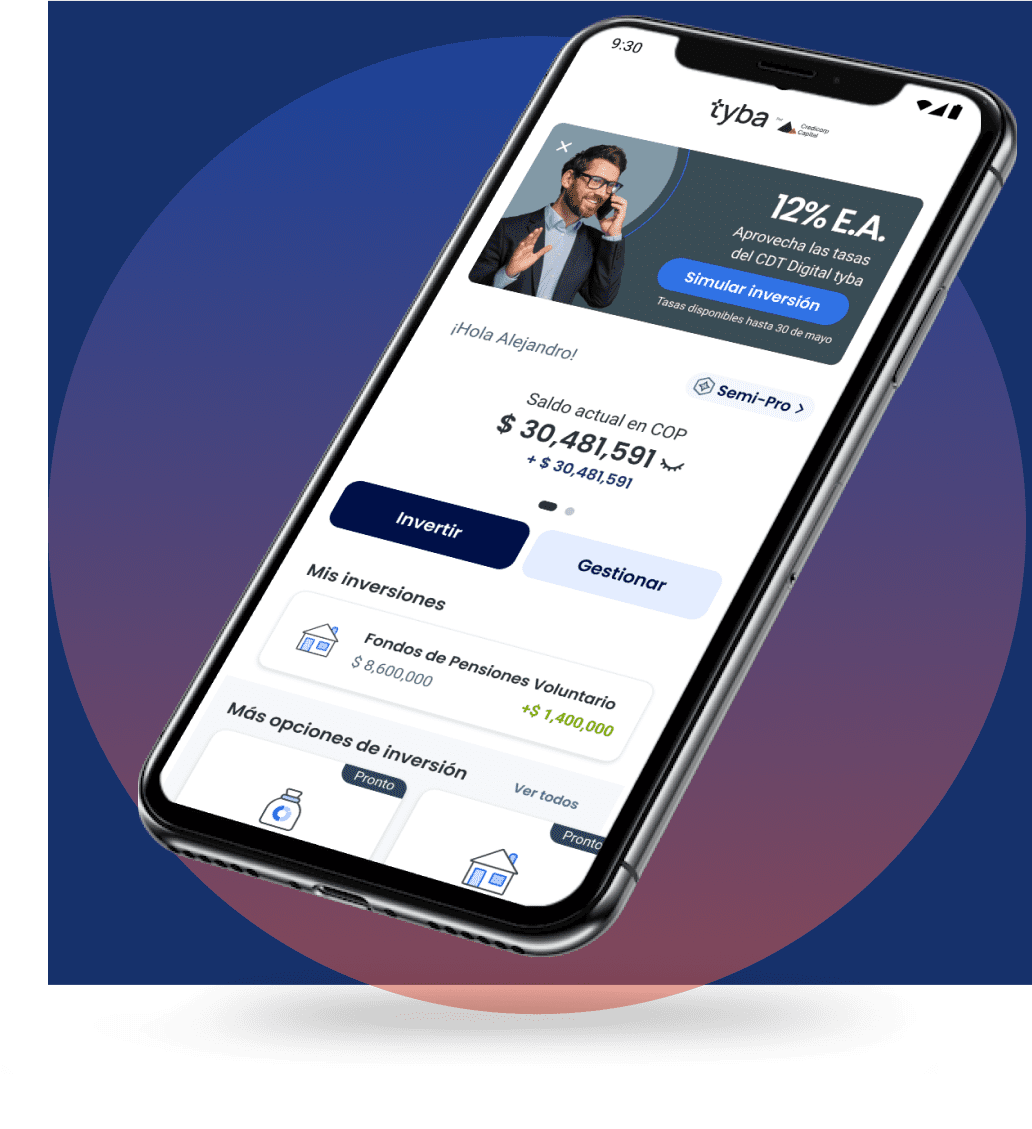

Apalancamiento en el trading de divisas

En el mercado de divisas (forex), el apalancamiento permite a los traders controlar grandes posiciones con una inversión inicial relativamente pequeña.

Los ratios de apalancamiento pueden ser extremadamente altos, a menudo alcanzando 30:1 o más.

Sin embargo, este tipo de apalancamiento también conlleva un riesgo significativo, ya que las pérdidas pueden superar rápidamente la inversión inicial.

Apalancamiento en la financiación empresarial

Las empresas utilizan el apalancamiento financiero para financiar una amplia gama de actividades, desde la expansión de operaciones hasta la adquisición de otras empresas.

Es importante que las empresas evalúen cuidadosamente sus necesidades de capital y su capacidad para manejar la deuda antes de embarcarse en estrategias de apalancamiento.

Conclusión

El apalancamiento financiero, cuando se aplica de manera adecuada, puede ofrecer ventajas significativas a empresas e inversores individuales.

Este enfoque permite a las entidades incrementar su capacidad de inversión y maximizar sus retornos potenciales, utilizando fondos prestados para ampliar sus operaciones y capitalizar oportunidades de crecimiento que de otra forma estarían fuera de su alcance.

No obstante, el uso del apalancamiento financiero no está exento de desafíos y riesgos considerables.

La dependencia excesiva de la deuda puede exponer a las empresas e inversores a la posibilidad de incurrir en pérdidas sustanciales si las inversiones no generan los rendimientos esperados.

Además, los compromisos financieros derivados de la deuda pueden restringir la flexibilidad operativa y aumentar la vulnerabilidad ante fluctuaciones del mercado y cambios en las condiciones económicas.

La clave para utilizar el apalancamiento de manera efectiva radica en comprender sus mecanismos, evaluar cuidadosamente los riesgos y mantener un equilibrio adecuado entre deuda y capital propio.

Al hacerlo, puedes aprovechar las ventajas del apalancamiento mientras minimizas su potencial impacto negativo en tu situación financiera.

Para aquellos en mercados emergentes, entender y aplicar correctamente el apalancamiento financiero puede ser una estrategia clave para aprovechar oportunidades de crecimiento y expansión en un entorno económico dinámico y en constante cambio.