Conoce de qué se tratan los fondos indexados, cuáles son sus características y por qué debes incorporarlos a tu estrategia de inversión.

Han pasado casi 35 años desde que el precursor de The Vanguard Group ofreció el primer fondo mutuo de estilo indexado a inversionistas individuales.

La indexación ahora representa alrededor de $1.6 billones de dólares en activos de inversionistas. Un desfile de estudios ha demostrado por qué: los fondos indexados, que simplemente intentan igualar el desempeño de un amplio sector del mercado, han tenido un mejor “performance” constantemente que los fondos “administrados activamente”, donde los administradores de dinero profesionales intentan superar al mercado eligiendo las acciones y bonos más populares.

👉 Los fondos de estilo indexado incurren en gastos mucho más bajos porque no emplean una gran cantidad de analistas y selectores de acciones.

Simplemente compran acciones o bonos en el índice subyacente, haciendo solo ajustes menores a medida que el dinero de los inversionistas entra y sale del fondo. Hoy en día, la mayoría de los fondos indexados y los fondos cotizados en bolsa tienen gastos por debajo del 0.2% anual, y muchos de ellos cobran menos de la mitad.

Si el mercado obtuviera una rentabilidad del 8%, los inversionistas del fondo disfrutarían de una rentabilidad del 7.8% al 7.9% y, en algunos casos, más.

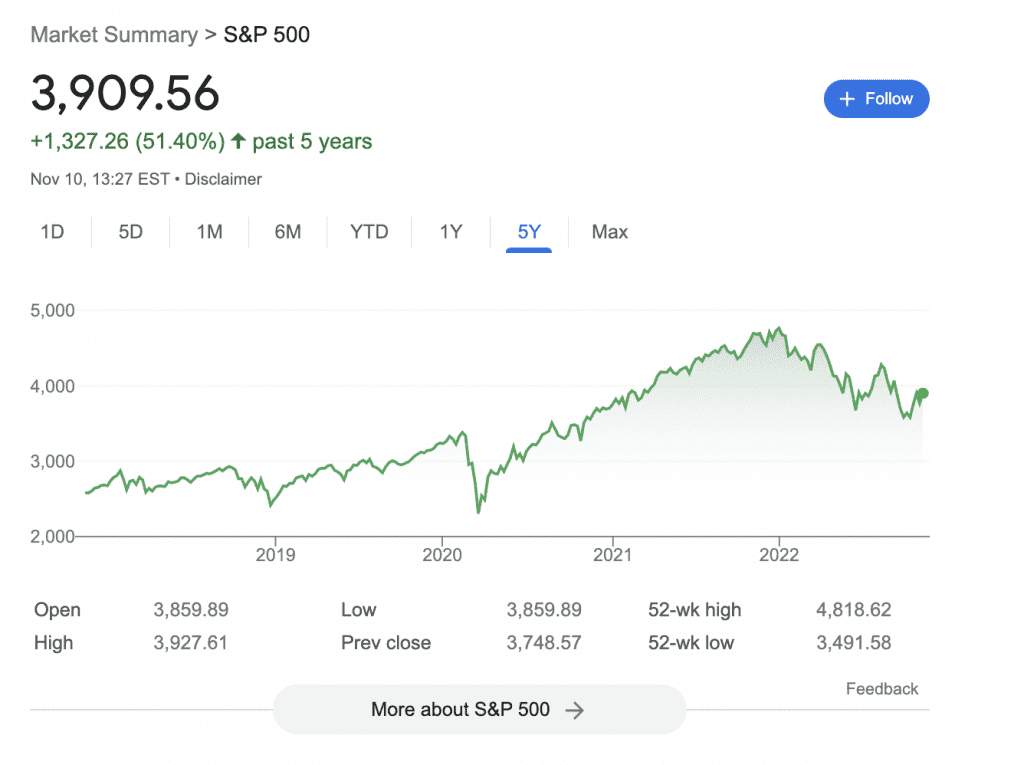

En la mayoría de los años, solo alrededor de un tercio de los fondos administrados activamente superan sus índices de referencia, como el Standard & Poor’s 500 (S&P500). Y los administradores que tienen éxito en un año a menudo fracasan al siguiente, lo que sugiere que muchos resultados ganadores no son más que suerte.

Numerosos estudios informan que estos fondos administrados activamente han brindado a los inversionistas rendimientos significativamente inferiores a los de los puntos de referencia pasivos, en promedio.

👉 Muchos inversionistas que prefieren la gestión activa entienden el efecto corrosivo de los gastos más elevados y saben que los fondos gestionados como grupo obtienen peores resultados a largo plazo.

Pero muchos apuestan a que pueden seleccionar a los administradores de fondos que son mejores que el promedio. Para hacer eso, el administrador debe encontrar activos que estén “valorados incorrectamente”. Sus probabilidades son mejores cuando hay menos gerentes en la búsqueda, al igual que un buscador de oro lo hace mejor cuando es el único que analiza una corriente.

Entendiendo el rol de Alfa

Los inversionistas se encuentran en una especie de lucha eterna, cada uno con la esperanza de que los demás se retiren para que sea más probable que los administradores restantes encuentren las pepitas de oro.

👉 Para los administradores activos, el Santo Grial es “alfa”, el término de la industria para un rendimiento que supera el promedio del mercado cuando se tiene en cuenta el riesgo de la inversión. Hay dos formas de concebir alfa en toda la industria.

En el primer punto de vista, alfa es una cifra constante, un porcentaje por el cual los administradores activos superarían o irían a la par del mercado.

Si los inversionistas mantuvieran este punto de vista, sacarían todo su dinero de los fondos administrados activamente tan pronto como concluyeran que el alfa era negativo, que los administradores no podrían igualar o vencer al mercado de manera consistente.

Sin embargo, según un análisis llevado a cabo por Stambaugh y Pastor en el que estudiaron los rendimientos de fondos activos y pasivos desde 1962 hasta 2006 en relación con la cantidad de dinero que los inversionistas habían comprometido en cada tipo de estrategia esto no es tan así.

Debido a que la gestión activa se rezagó constantemente, los inversionistas que veían el alfa como constante deberían haber sacado todo su dinero de los fondos gestionados activamente en 1969. Pero no lo hicieron.

En la segunda vista, alfa no es constante. En cambio, depende del “tamaño de la industria” o la cantidad de dinero de los inversionistas que buscan activos infravalorados a través de una gestión activa. Según el mismo estudio, como grupo, los inversionistas esperaban que los resultados de la gestión activa mejoraran cuando se comprometiera menos dinero en esa estrategia de inversión.

Después de un período de bajo rendimiento, el inversor racional se da cuenta de que otros inversionistas retirarán parte de su dinero de los fondos gestionados activamente, lo que facilitará la búsqueda de oportunidades.

El inversionista también sacará solo una parte de su propio dinero, porque no querría perder la oportunidad de obtener mejores resultados después de que otros sacaran dinero.

Debido a que los inversionistas no pueden decir exactamente cómo se ve afectado el alfa por el tamaño de la industria, no pueden ajustar su estrategia, por lo que simplemente mantienen una gran asignación para la gestión activa.

Bajo esta visión de alfa, fue una decisión racional para los inversionistas mantener alrededor del 70% de su dinero en fondos administrados activamente hasta 2006, en lugar de retirarse por completo en 1969, concluyen Pastor y Stambaugh.

Entonces, si bien la gestión activa en muchos casos puede hacer sentido, la inversión indexada puede entregar mejores retornos en la mayoría de los casos.

Es por esto que si estás buscando tener una amplia y diversificada exposición al mercado, incluir activos indexados puede entregarle una mejor seguridad a tu portafolio.